Foto: Getty Images

Dobrû§m prûÙkladom je éƒivotnûˋ poistenie, cez ktorûˋ si mûÇéƒete zabezpeáiéË prûÙjem aj v éËaéƒkej éƒivotnej situûÀcii. "Dobre nastavenûˋ éƒivotnûˋ postenie musûÙ kompenzovaéË rozdiel medzi prûÙjmom a prûÙpadnou sociûÀlnou dûÀvkou v prûÙpade zdravotnû§ch problûˋmov alebo û¤mrtia poistenûˋho. Ak takûˋto poistenie chû§ba, vznikûÀ riziko straty celkovûˋho prûÙjmu do rodinnûˋho rozpoátu, áo mûÇéƒe v najhoréÀûÙch prûÙpadoch vieséË aéƒ k strate strechy nad hlavou pri û¤vere na bû§vanie, keá klient nedokûÀéƒe splûÀcaéË hypotekûÀrnu splûÀtku. Strata prûÙjmu v kaéƒdom prûÙpade znûÙéƒi éƒivotnû§ éÀtandard a ohrozûÙ véÀetky budû¤ce plûÀny," upozoréuje Peter Matoviá.

POISTNû ZMLUVY AKTUALIZUJTE ASPOé RAZ ROáNE

Kaéƒdûˋ poistenie je potrebnûˋ pravidelne prehodnotiéË a v prûÙpade potreby aktualizovaéË. "Ak sa zmenûÙ situûÀcia klienta, rodinnûÀ, ekonomickûÀ, alebo nastanû¤ legislatûÙvne zmeny, je potrebnûˋ prehodnotiéË poistenie áo najskûÇr od zmeny a upraviéË nastavenie tak, aby obsiahlo aktuûÀlne potreby. IdeûÀlne je, aby to klient nechal na odbornûÙka a éƒivotnûˋ poistenie rieéÀil ako sû¤áaséË komplexnûˋho finanánûˋho plûÀnovania. Pri mnoéƒstve produktov a ich variantov na trhu, ako aj mnoéƒstve legislatûÙvnych zmien nie je klient schopnû§ popri svojej primûÀrnej áinnosti tieto veci pokryéË," odporû¤áa Peter Matoviá. To véÀak nemusûÙ platiéË pri neéƒivotnom poistenûÙ, naprûÙklad cestovnom poistenûÙ a PZP, kde existuje niekoáƒko porovnûÀvaáov, ktorûˋ s vû§berom pomûÇéƒu. "Tu treba identifikovaéË sprûÀvny rozsah krytia. Pri zloéƒitejéÀom havarijnom poistenûÙ alebo poistenûÙ nehnuteáƒnosti ái domûÀcnosti navyéÀe aj uráiéË sprûÀvnu vû§éÀku poistnej sumy," dodûÀva odbornûÙk.POZOR NA KRYTIE RIZûK A PODPOISTENIE

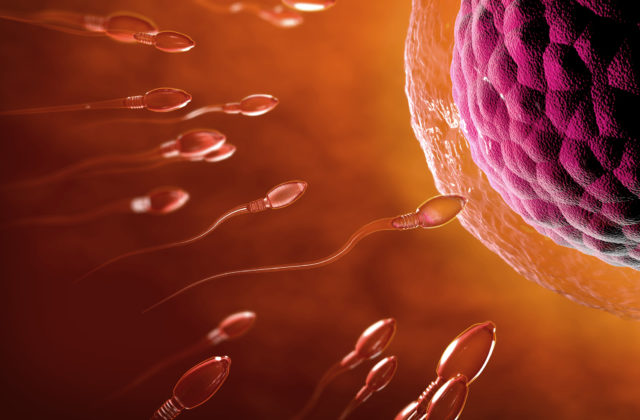

é§ivotnûˋ poistenie

Pri éƒivotnom poistenûÙ je vûÊáéÀina zmlû¤v nastavenûÀ na krytie drobnû§ch rizûÙk, kde poistenû§ dostane nieáo ako bolestnûˋ, ale vûÀéƒne prûÙpady, keá reûÀlne prichûÀdza o prûÙjem, sû¤ v krytûÙ zahrnutûˋ len minimûÀlne. A keá sa tam uéƒ nachûÀdzajû¤, tak áasto nesprûÀvne definovanûˋ. Podáƒa Petra Matoviáa je éÀtatisticky len v 4 % prûÙáinou invalidity û¤raz, zvyéÀnû§ch 96 % je zaprûÙáinenû§ch ochorenûÙm. Napriek tomu sû¤ vûÊáéÀinou v zmluvûÀch poistenûˋ trvalûˋ nûÀsledky û¤razu. "Invalidita je jednû§m z rizûÙk, ktorûˋ najviac ohrozujû¤ rodinnû§ rozpoáet, alebo teda prûÙjem klienta, preto je potrebnûˋ jej krytie komplexne. Dobre nastavenûˋ éƒivotnûˋ poistenie zabezpeáûÙ nûÀhradu prûÙjmu v dostatoánej vû§éÀke v prûÙpade, ak bude maéË poistenec zdravotnûˋ problûˋmy a nebude schopnû§ vykonûÀvaéË zûÀrobkovû¤ áinnoséË."

Neéƒivotnûˋ poistenie

V prûÙpade poistenia majetku sa poistnûˋ sumy nastavujû¤ na aktuûÀlnu hodnotu majetku. Tieto parametre sa véÀak v áase menia, a teda zmluvy bez pravidelnûˋho servisu a û¤pravy nastavenia podáƒa zmeny situûÀcie mûÇéƒu vykazovaéË nedostatoánoséË v rozsahu, ako aj vo vû§éÀke poistnû§ch sû¤m, teda podpoistenie. NaprûÙklad poistenie nehnuteáƒnosti, ktorûˋ bolo uzatvorenûˋ pred dvomi rokmi a nebolo servisovanûˋ, ani neobsahuje indexûÀciu poistnej sumy, je z dûÇvodu rastu cien nehnuteáƒnostûÙ vo vû§éÀke poistnej sumy nedostatoánûˋ. Takto poistenûÀ nehnuteáƒnoséË je podpoistenûÀ.

KEDY JE POISTENIE ZBYTOáNû?

é§ivotnûˋ poistenie

Ak ste nemuseli v prvom kroku vypûÙsaéË zdravotnû§ dotaznûÙk a skû¤manie zdravotnûˋho stavu sa nahradilo len jednoduchû§m vyhlûÀsenûÙm, ái sa klient cûÙti zdravû§. V tomto prûÙpade je moéƒnûˋ, éƒe klient mûÀ diagnû°zu, pri ktorej by ho éƒiadna poiséËovéa po zhodnotenûÙ zdravotnûˋho stavu nepoistila, a teda ak aj dûÇjde k poistnej udalosti, poistnûˋ plnenie bude zamietnutûˋ z dûÇvodu zdravotnûˋho stavu, ktorû§ nastal uéƒ pred poistenûÙm.

Neéƒivotnûˋ poistenie

Ak poistenie platûÙte, ale nevznikne vûÀm nûÀrok na plnenie. Toto mûÇéƒe nastaéË naprûÙklad pri duplicitnom poistenûÙ majetku. Ako klient mûÀte nûÀrok na plnenie véƒdy len do vû§éÀky hodnoty majetku, preto je duplicita zbytoánûÀ. NavyéÀe nûÀrokovanie plnenia z oboch poistnû§ch zmlû¤v by mohlo byéË oznaáenûˋ za poistnû§ podvod.

Informaánû§ servis

Viac k tûˋmam: Poistenie, poistnûˋ zmluvy, PR

Zdroj: SITA.sk - Kontrolujete si poistnûˋ zmluvy? Moéƒno platûÙte zbytoáne ôˋ SITA VéÀetky prûÀva vyhradenûˋ.